USDA continúa generando optimismo para soja y maíz en un reporte clave para la oferta.

Por Iván Barbero | Analista de granos

Soja

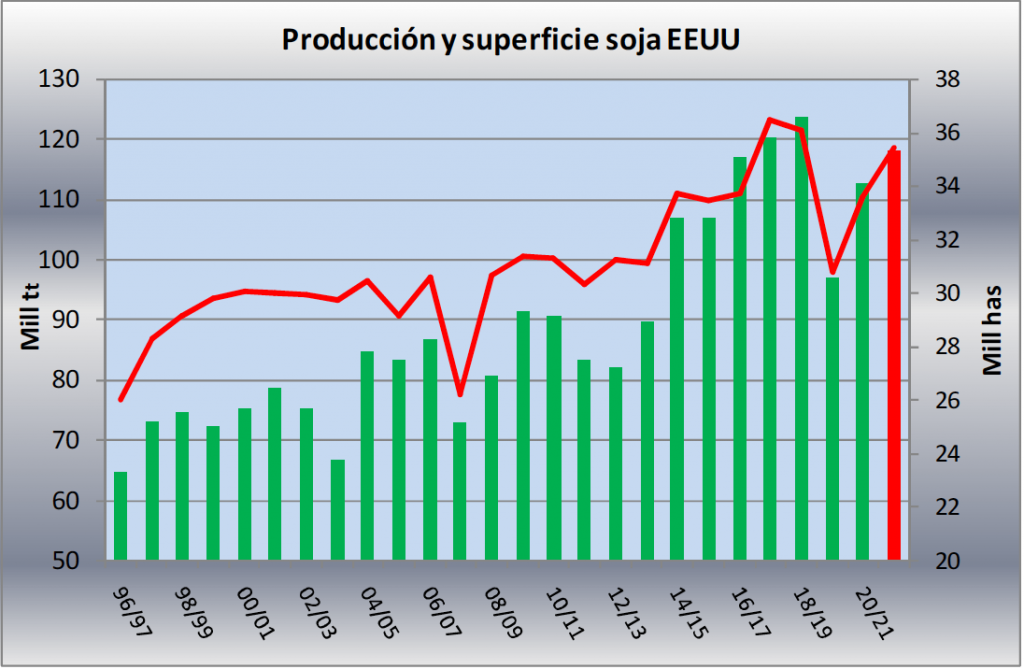

USDA reafirma el panorama escasa en EEUU con un stock/consumo en 3.5%. No descartamos ajustes adicionales en la oferta que lleven el ratio a menos del 3%, en un contexto en el que la demanda internacional está firme para 21/22 aunque a una velocidad menor a la de hace un año. El dato de existencias informadas por USDA correspondientes al ciclo 21/22 debe ser interpretado como ligeramente positivo para el mercado, lo cual ha estado asociado a una estimación de oferta que ha sido más acotada que lo previsto. En este sentido, la previsión de producción se ubica en 118.1 mill tt, 1 mill tt menor que lo anticipado y prácticamente 2 mill tt por debajo del número de julio. Esto ha sido la consecuencia de una superficie que ha permanecido inalterada respecto al mes previo (35.1 mill has), mientras que por el lado de los rindes se ha verificado un recorte de 0.8 qq/ha (ahora en 33.6 qq/ha, las expectativas de los privados apuntaban a 33.9 qq/ha).

Gráfico 1

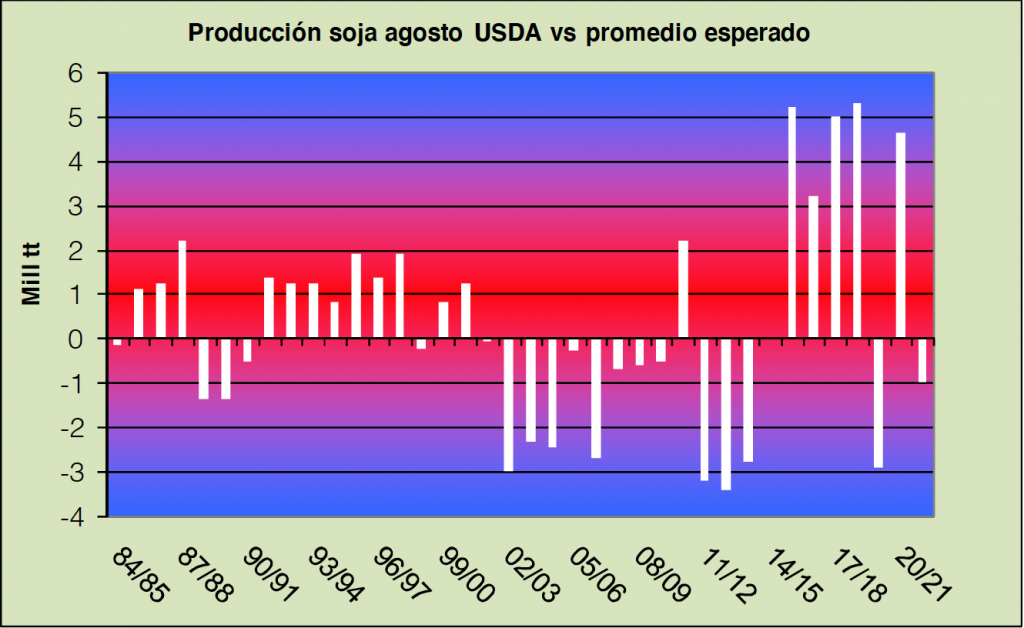

Vale la pena destacar que estamos a contramano de lo vislumbrado en las últimas 7 campañas, tomando en cuenta que en 5 casos el volumen informado por USDA en agosto ha sido superior a las previsiones que manejaba el mercado (considerando ese segmento este ha sido el primer caso en que la brecha ha sido menor a 3 mill tt). Tal como lo refleja el gráfico 2 esto implica un vuelco con relación a lo vislumbrado entre 2002 y 2014, cuando en forma recurrente los privados habían sobreestimado el número oficial de producción en agosto.

Gráfico 2

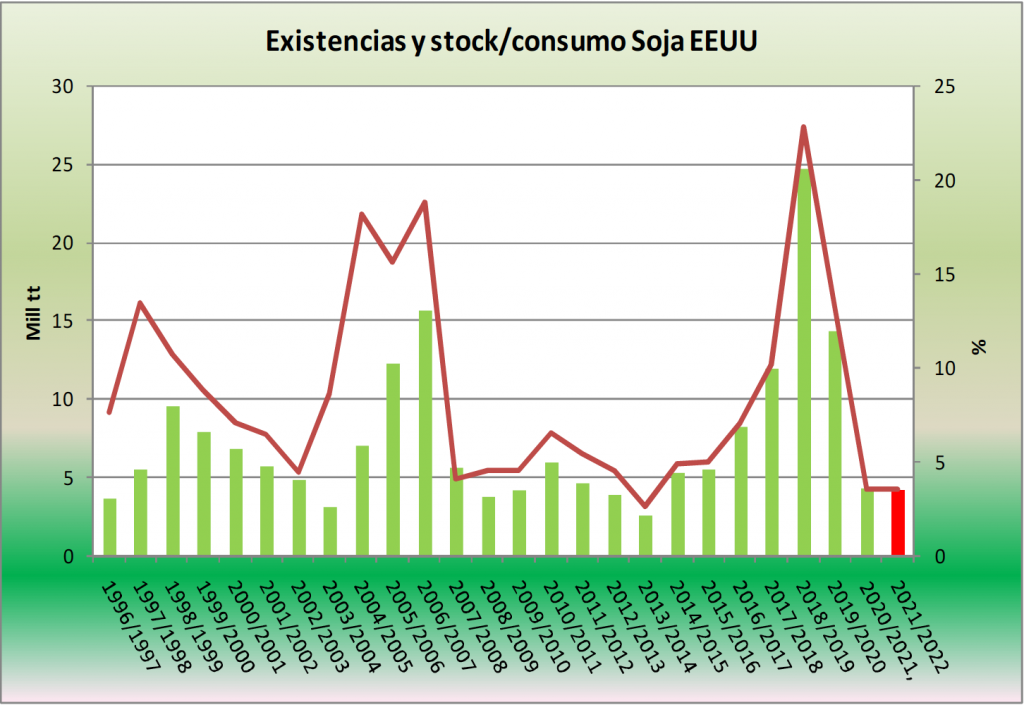

En lo concerniente a los inventarios norteamericanos, las 4.2 mill tt publicadas por USDA (ver gráfico 3 a través de las barras y eje izquierdo) han sido 100 mil tt menores a lo previsto. En este contexto las existencias 21/22 son prácticamente similares a las del ciclo en curso, mientras que por el lado de la relación stock/consumo vemos que la previsión de ambos períodos resulta idéntica (3.5%, nivel más bajo desde el ciclo 13/14).

Gráfico 3

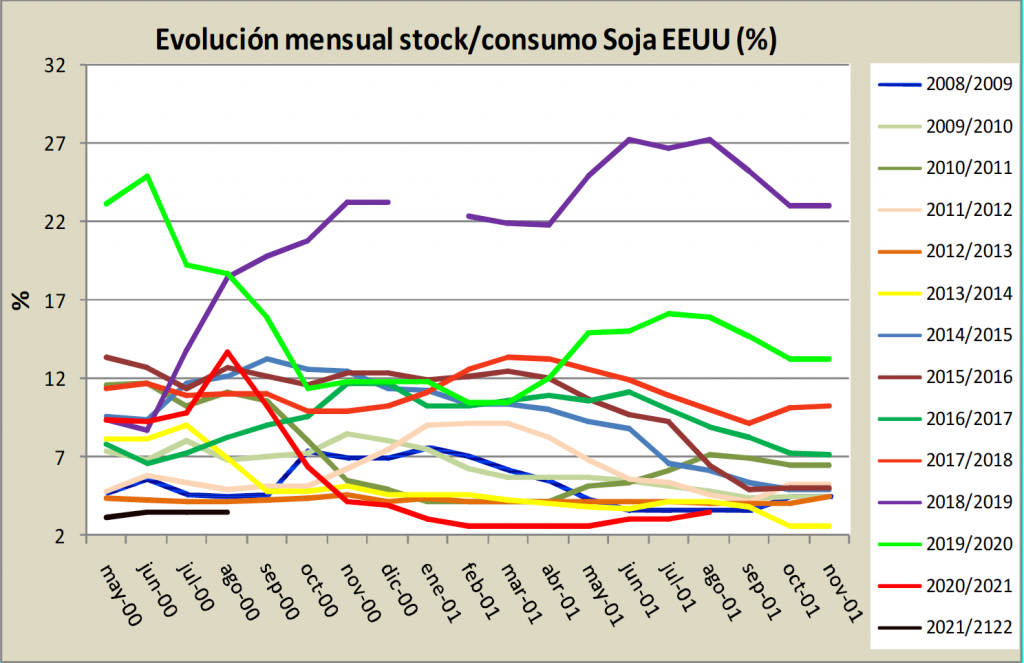

Analizando la evolución de este ratio, algo que queda expresado en el gráfico 4, se aprecia que estacionalmente estamos en un mínimo histórico (línea negra), muy cerca de lo observado para esta época en la temporada 12/13. A este escenario de marcada escasez se le suma el hecho de que, en la mayoría de los casos, el número inicial (las primeras estimaciones del ciclo siguiente se dan a conocer en mayo) se ha encontrado bastante por encima del ratio final; esto marca que las cuentas han sido más ajustadas con el correr de los meses de la mano de un consumo internacional más firme.

Gráfico 4

Si bien resulta evidente que los Fundamentals se muestran sólidos, por el lado de la oferta no hay que descartar recortes en los sucesivos informes que deriven en una contracción todavía mayor de los inventarios.

Más allá de lo anterior, en el mediano plazo lo que va a determinar el comportamiento de este cultivo se vincula con la demanda; las ventas externas norteamericanas de la próxima campaña se ubican cerca de 12 mill tt, y si bien este nivel luce interesante se encuentra muy lejos del pico de 18 mill tt registrado hace doce meses.

Maíz

Informe favorable como resultado de que la producción estimada en EEUU fue menor a lo previsto. Las cuentas 21/22 comienzan a asemejarse a las del ciclo que está por finalizar, con lo cual los Fondos podrían acelerar sus compras en Chicago.

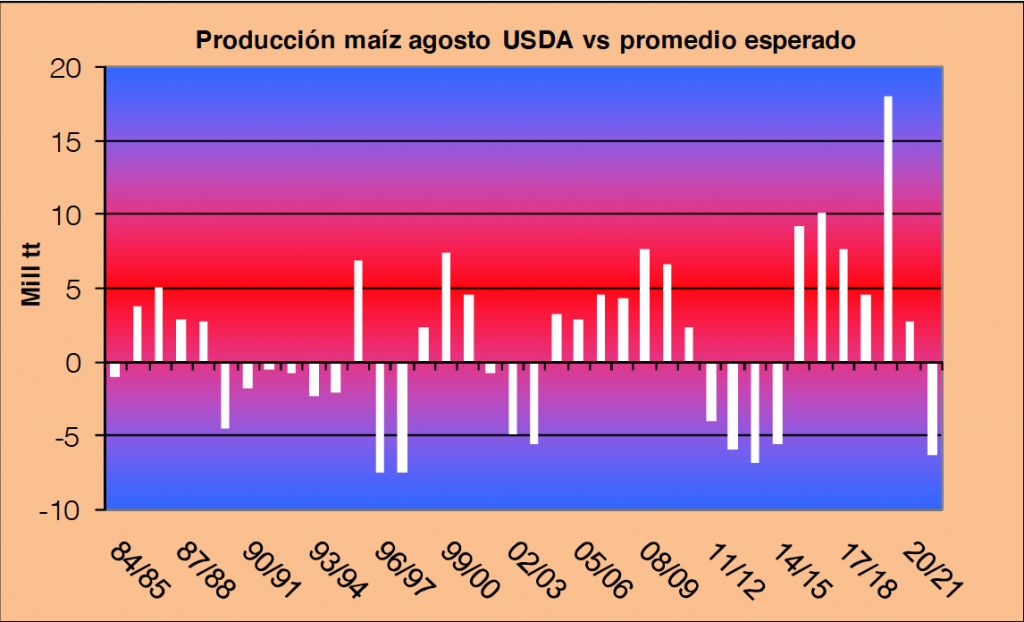

El reporte de USDA se ha mostrado positivo para el maíz, a partir de que el mercado presagiaba un recorte en la oferta de EEUU de 4 mill tt en la evolución mensual y en su lugar ha difundido una merma que excede las 10 mill tt. En función de esto, la brecha entre lo informado y lo proyectado por los privados ha resultado cercano a 6.5 mill tt (tal como queda de manifiesto en el gráfico 5), lo que implica que se ha cortado una secuencia de 6 campañas seguidas en las cuales los números oficiales han superado lo que anticipaban los privados. Asimismo, se aprecia que en 13 de los últimos 18 años el mercado ha subestimado el número oficial de producción norteamericana, lo que ha hecho que predominen las bajas tras la difusión del reporte de agosto.

Gráfico 5

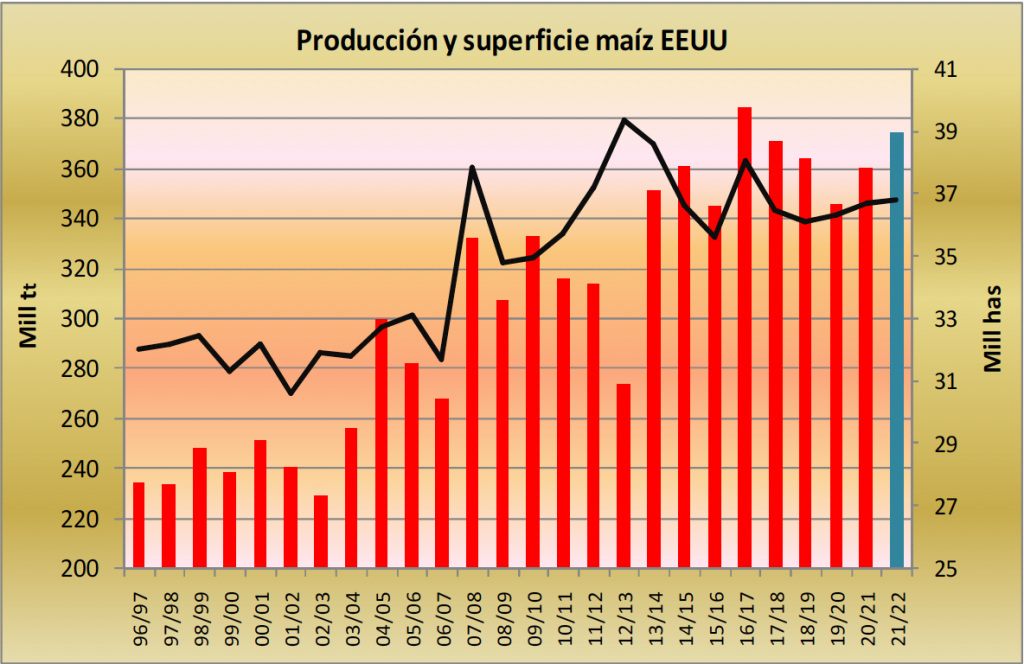

Respecto a esta variable, las proyecciones del organismo apuntan a una oferta norteamericana cercana a 375 mill tt (gráfico 6; segundo mayor registro en la evolución histórica detrás de las 385 mill tt de la campaña 16/17), lo cual obedece a una productividad de 109.6 qq/ha contra 112.7 qq/ha observado el mes pasado y 111.5 qq/ha que esperaban en promedio los privados. Es importante remarcar el quiebre que implica habitualmente el informe de agosto del organismo como consecuencia de que las estimaciones de output parten de encuestas entre productores en lugar de realizarse por medio de modelos estadísticos.

Gráfico 6

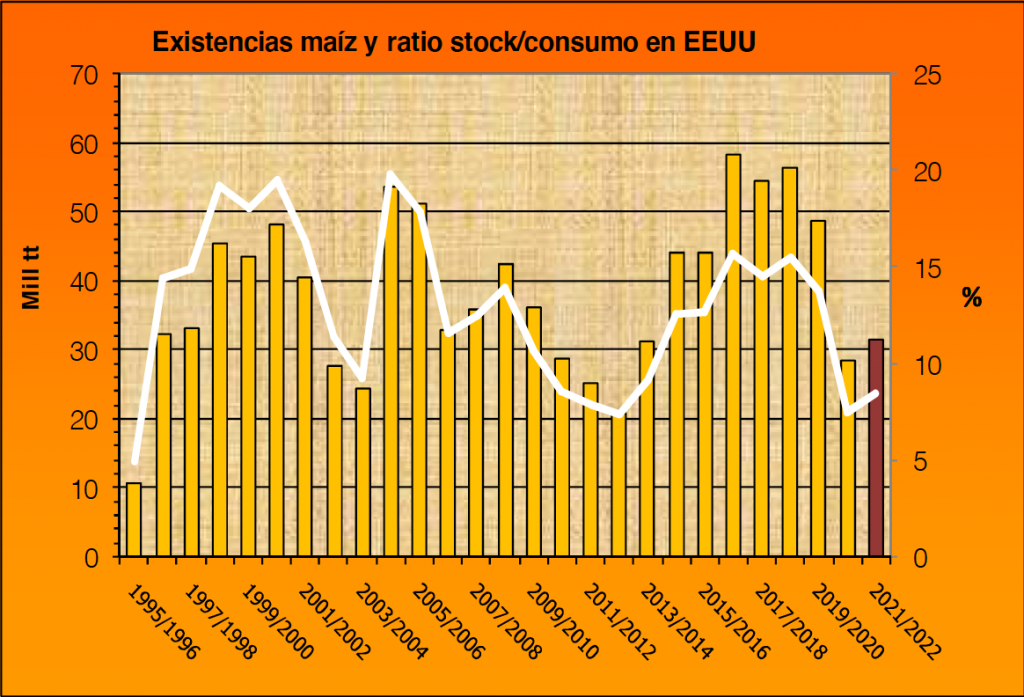

En este contexto, con relación a los inventarios, no sorprende que el año comercial que está por comenzar arrojaría el segundo menor volumen en 8 períodos (31.6 mill tt, barras a través del eje izquierdo en el gráfico 7), vislumbrándose un exiguo incremento de 3 mill tt en comparación al período 20/21. Por su parte, en términos de demanda, la foto actual brinda dinamismo teniendo en cuenta que la relación stock/consumo 21/22 es menor al 9% (eje derecho, línea blanca) e implica una recuperación insuficiente de un punto respecto al ciclo previo.

Gráfico 7

A poco más de un mes para que comience la trilla los Fundamentals norteamericanos siguen luciendo relativamente tirantes, y más allá de que los números finales de oferta se conocerán en enero, este escenario avala un fortalecimiento en la posición comprada de parte de los Fondos en Chicago.

Por Iván Barbero | Analista de granos