Condimentos de la inflación – desde el agro al consumidor

Por Marianela De Emilio, Ing. Agr. Msc. Agronegocios – INTA Las Rosas

En el tercer año consecutivo de sequía para Argentina, se proyecta menor cosecha de granos, menor volumen para exportar y para consumo interno, y menor ingreso de divisas. La sequía también sostendrá menor oferta de pasturas para las producciones pecuarias, vacas, cerdos y pollos. La menor oferta de granos y pasturas, resultará en menor oferta local de carnes para los habitantes. Si la coyuntura local permanece con inconsistencias macroeconómicas, sumado a la sequía, el resultado será mayores precios, de los que las carnes podrían ser nuevas protagonistas de saltos inflacionarios, que resuman el complejo contexto en el que se encuentra nuestro país.

Ø MAÍZ:

Producción nacional: El planteo comienza con maíz, por ser el cereal más importante en las dietas de engorde animal, tanto vacuno, como porcino y aviar, cuyo recorte en producción nacional, impactará directamente sobre el costo productivo de carnes, y en mayor o menor medida, será trasladado al consumidor final.

Es importante saber cuán grande fue el impacto sobre rendimientos de maíz, en años de sequía, como 2008, 2011 y 2021, que resultaron entre 59 y 69 quintales por hectárea, contra rendimientos promedio de 80 quintales en años normales. Este año, considerando el retraso de fechas de siembra y menor proporción de maíz temprano sembrado, rendimientos promedio nacionales en torno a 63 quintales por hectárea sería una proyección optimista, y la cosecha 22/23 podría rondar 46 millones de toneladas, versus 52 millones de este año y 50 millones de las dos cosechas anteriores.

Consumo interno: Los últimos años han mostrado un aumento del consumo interno de maíz, pasando de 6 millones de toneladas en la década pasada, a entre 11 y 16 millones para uso industrial y de alimentación animal. Estos volúmenes podrían incrementarse en la medida que la oferta de pasturas siga siendo escaza por falta de lluvias.

Exportaciones: Desde 2020 Argentina viene ingresando divisas por más de seis mil millones de Dólares por exportaciones de maíz como grano, en 2021 superó los nueve millones de Dólares. Esto pudo ocurrir por haber aumentado la superficie de siembra de maíz, y disponer de volúmenes de cosecha suficientes para destinar a la exportación casi el doble los últimos tres años, respecto a los volúmenes exportados hasta 2019, 21 millones de toneladas en 2019 versus 40 millones en 2021.

Balance: Si consideramos que a noviembre del 2022 queda un saldo de 10,5 millones de toneladas de maíz de la cosecha vieja, y que, para la cosecha del año que viene, la exportación ya ha comprometido casi 8 millones de toneladas entre marzo y mayo, meses correspondientes al maíz temprano, del que no se espera más de 12-13 millones de toneladas a cosechar, es posible que la oferta de maíz sea muy ajustada en el primer semestre del 2023, con lo que los precios se verán ajustados al alza, encareciendo las producciones cárnicas locales. Es importante recordar, que la suba de precios también girará en torno a los magros rendimientos de cosecha de maíz temprano, contra los altos costos productivos asumidos para dicha siembra.

Ø CARNES:

Producción: La producción local de carnes, según proyecciones para el 2022, ha disminuido en su conjunto, carne vacuna más aviar y porcina, 140 mil toneladas. En el caso de la carne vacuna, se mide hasta septiembre 2022 un aumento de faena en cabezas de animales y mayor participación de hembras, es decir que se han enviado más animales a sacrificio, reduciendo el stock de rodeos ganaderos, recortando el número de hembras destinadas a la cría, en respuesta a la sequía predominante en la mayor parte productiva del país. La producción de carne aviar también mide un aumento de faena de animales sin reducir el peso faenado. En cuanto a la producción porcina, se mide un aumento de faena en número de cabezas, pero reducción de kilos producidos, en respuesta al mayor costo del alimento, que lleva a faenar animales más livianos. Todo muestra un ajustado panorama para las producciones pecuarias, que resulta en menor producción a mayor costo.

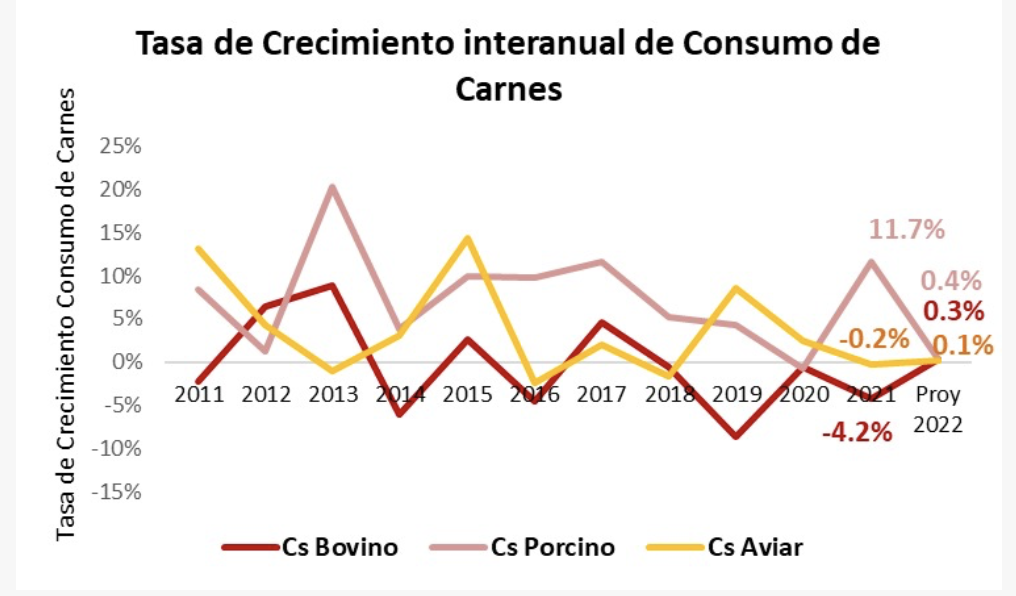

Consumo interno: En el gráfico se observa la tasa de crecimiento del consumo de las tres principales carnes que año a año se mide en Argentina.

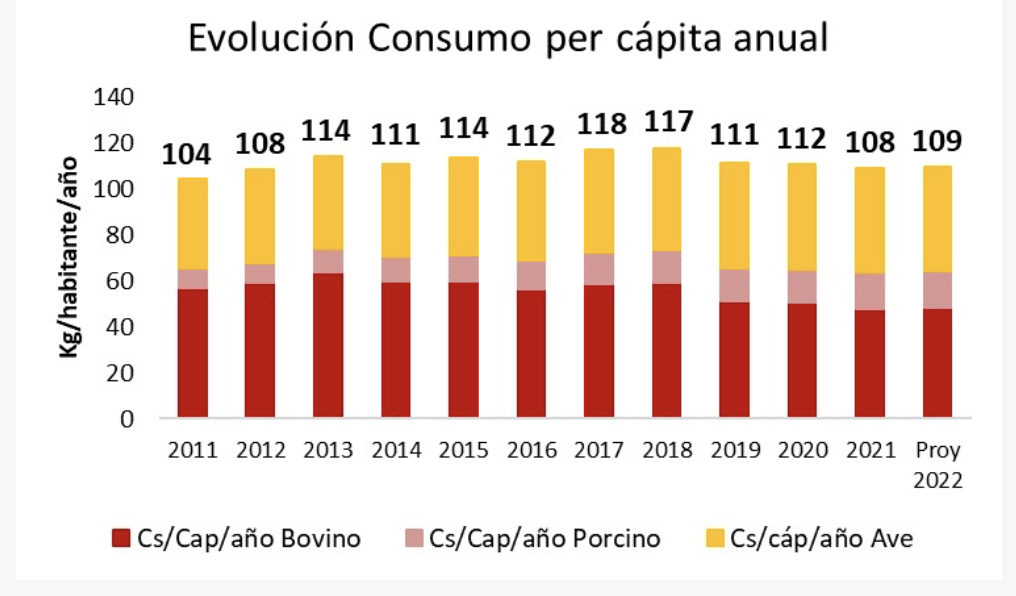

El consumo de carne bovina ha decrecido los últimos años, mientras el de carne aviar y porcina ha ido en aumento, para unirse las tres carnes en el presente 2022, con una proyección de aumento de volumen consumido muy similar respecto al volumen consumido el año pasado. Si bien se observa que el consumo nacional de carnes tiene cierta tendencia a sostenerse en su conjunto, sustituyendo carne bovina por porcina y aviar, cuando se mide el consumo por habitante por año, se observa una disminución del total de kilos de carne consumido por habitante por año desde 2019 hasta la proyección 2022. El consumo local de las tres carnes acumula 5 millones de toneladas, casi sin cambios por los últimos siete años, y, dado que la población ha ido en aumento, el mismo volumen de carne se distribuye en mayor número de habitantes, con la consecuente disminución del consumo por cada habitante, como se observa en el gráfico.

Al 2022 se proyecta un consumo de 48 kilos de carne vacuna, 45 kilos de carne aviar y 16 kilos de carne porcina. En 2012, año en que el consumo por habitante alcanzó un valor semejante al proyectado para el actual 2022, los volúmenes consumidos por habitante por año de carne vacuna fueron de 59 kilos, 40 kilos de carne aviar y casi 9 kilos de carne porcina, diferente distribución de kilos respecto a lo proyectado para 2022. Se observa una complementariedad entre carnes, donde, comparando 2012 a 2022, se sustituyen 11 kilos de carne vacuna, por 5 kilos de carne aviar y más de 6 kilos de carne porcina.

La demanda local de carnes ha disminuido, pero tiene un grado importante de inelasticidad en su conjunto, mostrando que los presupuestos del consumidor promedian volúmenes de compra de las diferentes carnes, según sus precios, buscando cortes y tipos de carnes que sostengan el consumo total de kilos de carne por habitante por año. Esta inelasticidad muestra la baja disposición del consumo para reemplazar proteína animal por otros alimentos, lo que hace muy complejo un escenario de escasez e inflación para el mercado doméstico de carnes.

Inflación: En un año con casi 88% de inflación interanual, según el índice de precios al consumidor de octubre 2022 (INDEC), el precio de las carnes y derivados han subido 80-81%, lo que muestra un atraso en los precios de las carnes, respecto a otros bienes de consumo y al promedio inflacionario publicado. Esto permite el sostén del consumo en volumen de carnes, casi sin diferencias respecto al 2021. La pregunta es ¿qué ocurrirá si las diferentes producciones de carnes se encuentran atrapadas en un contexto de baja oferta de alimentos, pasturas y maíz, aumento de costos y menor producción? La respuesta es simple, los precios de las carnes subirán, posiblemente más que la inflación, compensando el atraso de precios observado este año. Disponer o no de materias primas en cantidad, calidad y precio, para abastecer las cadenas cárnicas, será un componente fundamental que marcará el rumbo de los precios locales de las carnes. Al mismo tiempo, mejorar o no las condiciones macroeconómicas para exportar carnes, permitirá o no licuar los altos costos productivos que proyecta enfrentar el 2023.

Conclusiones: El impacto de la sequía en la economía local aún no puede proyectarse con precisión, dado que los recortes productivos son inciertos, pero pueden verse algunos componentes como los analizados en este informe, que tendrán incidencia en precios locales de alimentos tan relevantes como las carnes. Ante estas proyecciones, planificar y administrar los saldos existentes de la cosecha presente, y los potenciales de la próxima, es una tarea fundamental para atenuar el impacto climático sobre los costos productivos tanto de la producción primaria, maíz, como de las producciones cárnicas. Las miradas deben orientarse, además, a corregir reglas de juego que quitan competitividad exportadora a nuestro país, para dar lugar a elevar exportaciones, que podrían compensar los altos costos productivos locales y mermar el impacto de los mismos sobre el mercado interno.

Por Marianela De Emilio, Ing. Agr. Msc. Agronegocios – INTA Las Rosas