En un mundo necesitado de aceites, el girasol es “rey”

Por Agustín Baqué – Consultor en Agronegocios – Docente de Agroeducación

Política biocombustibles y problemas productivos en palma y girasol

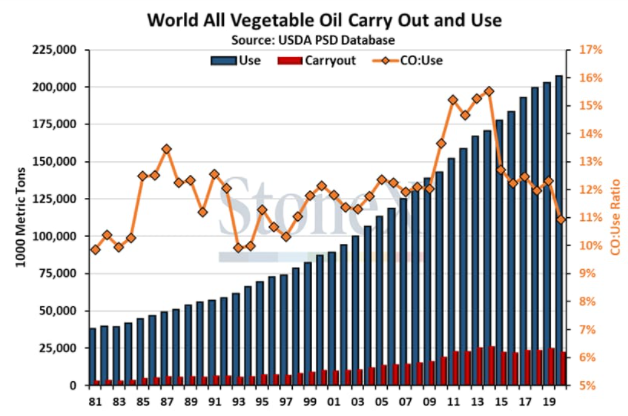

El Covid-19 trajo consigo un cambio en varios paradigmas globales y uno de ellos tiene un gran impacto en el negocio de los commodities agrícolas: políticas medioambientales que impulsan un mayor uso de biocombustibles en USA, la UE e Indonesia. Esto se dio en medio de un año muy particular que fue el 2020, donde problemas productivos en varias regiones del mundo, dejaron el abastecimiento global de aceites con la relación stock / consumo, según el USDA, más ajustada desde 1998 (ver gráfico).

En el caso de la palma, el aceite con mayor consumo a nivel global, la caída productiva respondió a los efectos del año Niño durante 2019 (lluvias por debajo de lo normal en el sudeste asiático) y a la falta de mano de obra en Malasia, segundo productor mundial de este aceite, para la recolección de la cosecha, donde gran parte de los trabajadores son extranjeros.

En girasol, la sequía que afectó a Rusia, Ucrania y Europa del este durante julio y agosto del año pasado y a nuestro país en el periodo octubre – diciembre también del 2020, generaron una caída productiva de casi 5.5 MTon o un 10% vs las proyecciones iniciales.

Confinamiento, recomposición de stocks en China e India, precios en max. históricos y menor uso de oleico.

Otras de las consecuencias del Covid-19 fue el mayor uso de aceite de girasol en hogares, producto del confinamiento y a una fenomenal recomposición de stocks en China e India, en un contexto productivo “hostil” que llevó las primas del aceite vs palma y soja a niveles por encima de U$D 500. Esto se dio durante el periodo diciembre 2020 – marzo 2021, donde vimos los precios locales de semilla de girasol tal vez más altos de la historia, superando los U$D 500 por ton. Finalmente, la demanda en paises muy sensibles a las subas de precios, tales como Egipto e India, se vieron obligados a rotar su consumo hacia alternativas más económicas tales como el aceite de soja y de palma, generando una baja en los precios del girasol argentino de casi U$D 70 hacia los meses de abril y mayo.

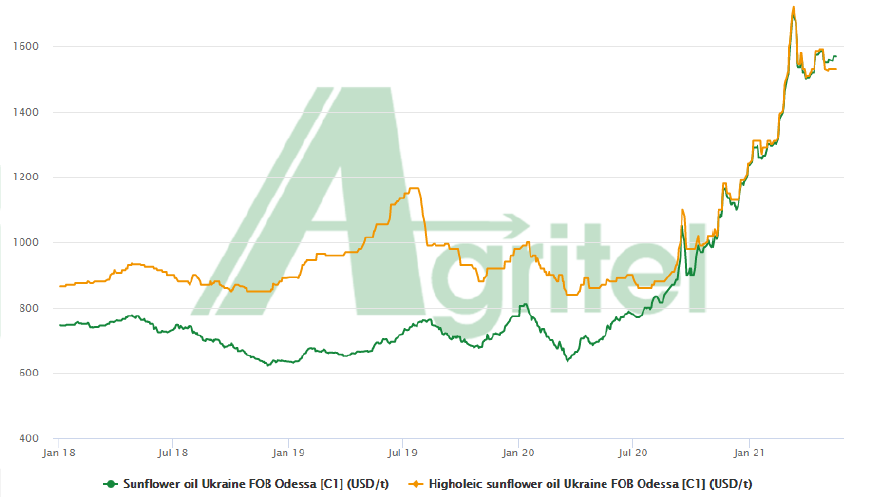

Respecto al aceite de girasol alto oleico (ver gráfico adjunto, fuente: Agritel), el cual abastece principalmente sectores gastronómicos puntuales, vio una caída importante en su prima versus el aceite común (siendo casi 0 durante todo el ciclo productivo 20/21), generado por una menor demanda y una gran producción en paises del hemisferio norte (incentivados en marzo / abril 2020 por las altas primas observadas durante 2021) y Argentina.

Mercado invertido, área récord en hemisferio norte y Farmer selling 20/21 muy avanzado en Argentina

Los altos precios actuales en el complejo aceitero global incentivarán un incremento en el área a sembrar con girasol en el hemisferio norte, principalmente la Unión Europea y paises del Mar Negro. Esto se evidencia en la estructura actual de precios del aceite, donde vemos el famoso mercado “invertido”: meses mas cercanos valen mas que los meses lejanos. Hoy en día ese diferencial entre los meses de junio versus septiembre / octubre 2021 alcanza los U$D 300 reflejando que la situación actual es ajustada mientras que se espera una recomposición de stocks a partir del ingreso de la cosecha de los paises del norte.

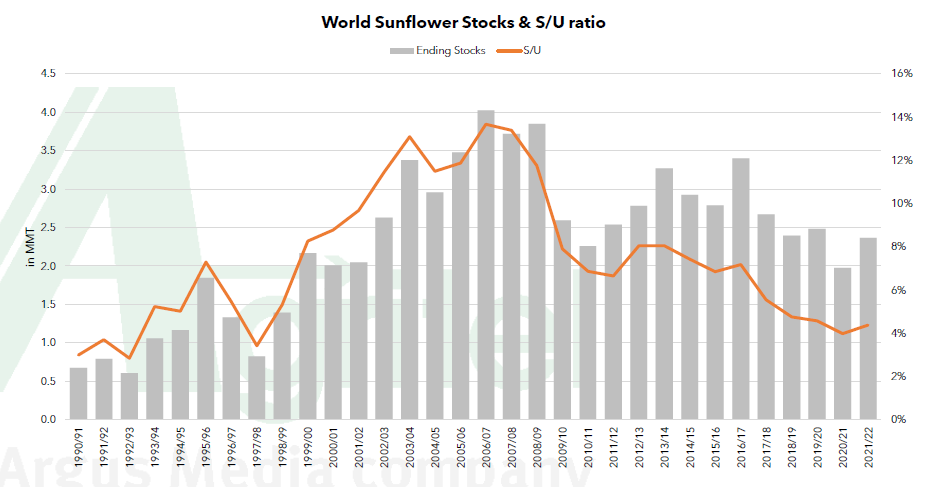

Sin embargo, y a pesar del crecimiento productivo, el balance 21/22 para esta oleaginosa, seguirá siendo ajustado (tal cual evidencia la línea naranja de relación stock / consumo del gráfico adjunto, gentileza de Agritel), dada la continuidad de los problemas productivos en palma y una demanda china proyectada muy sólida.

En Argentina se lleva comercializado mas de 2.2 MTon de la campaña actual, lo cual implica un 81% de los 2.7 MTon producidos (fue la menor cifra mas baja desde 2015) dejando un escenario tenso hasta diciembre / enero, momento donde se cosechan los primeros lotes de las provincias del norte. A pesar de esto y con un mercado invertido, habrá que tener mucho cuidado con acarrear mercadería a los meses diferidos dado que, si el clima es favorable en hemisferio norte, podríamos ver una caída en los precios locales argentinos: tal vez sea momento de cerrar el margen bruto y buscar otras alternativas de inversion.

Precios campaña 21/22 muy atractivos y exportación semilla con problemas de pesticidas

Durante las últimas dos semanas, fabricas del sur y del norte argentino, comenzaron la puja por la originación de la campaña 21/22, ofreciendo valores en niveles de U$D 400 entrega febrero / marzo 2022. Esto posiciona al cultivo como una alternativa muy rentable, principalmente en el sudeste y sudoeste de la provincia de Bs. As y La Pampa. Aquí hay que señalar que durante 2021 Argentina logró exportar más de 115.000 ton de girasol semillas a Rumania, Turquía y la UE. Esto agregó un nuevo participante a la competencia por la originación, sin embargo, nuestro país sigue sin lograr ser un origen seguro desde el punto de vista del uso de pesticidas, lo que nos restringe el acceso al mercado que mejores precios ofrece a nivel internacional: la Unión Europea. Para campaña 21/22 y con un balance que se espera menos tenso, Argentina deberá mejorar en este aspecto, el cual implicaría un mayor beneficio para el productor en términos de precios a recibir.

¿Asegurar margen 21/22 o esperar el mercado climático del hemisferio norte? ¿común u oleico?

Hay una frase muy conocida que dice: “más vale pájaro en mano que cien volando” la cual describe el escenario actual de decisión del productor argentino. Esta claro que todos queremos obtener el mayor precio de venta, sin embargo, la alta volatilidad que muestra el mercado que transitamos hoy, hace imposible lograr este objetivo, con lo cual, comenzar a cubrir los costos de la campaña venidera con ventas forwards pareciera ser la decisión más recomendable.

El escenario para el aceite de girasol alto oleico se vuelve más prometedor para la campaña 21/22 de lo que fue en la actual, producto de una menor área a sembrar en el hemisferio norte y una demanda que debería volver a recuperarse en la Unión Europea. Tomando primas proyectadas en niveles de U$D 30 por ton (hoy están en niveles de U$D 0 a U$D 10) habrá que hacer el cálculo del margen bruto versus girasol común y decidir.

En resumen.

El girasol va a dar pelea por incrementar el área en Argentina para la campaña gruesa 2021 / 2022, en un mundo que necesita de oleaginosas que rindan un alto porcentaje en aceites (palma, colza, girasol). El balance global de aceites se proyecta ajustado y no resiste errores productivos, sin embargo, el hemisferio norte se prepara para sembrar un área récord de este cultivo, lo cual se está traduciendo en menores precios del aceite a partir de septiembre / octubre del año actual.

Acarrear mercadería disponible tiene un alto riesgo de caer en este inverso de precios, mientras que para la campaña 2021 – 2022 realizar forwards para cubrir los costos y asegurar un margen bruto atractivo, nos van a permitir reducir nuestra exposición a las variaciones de precios y poder arrancar el año productivo 2022 con mayor tranquilidad y certeza.

Excelente editorial.