Maíz 23/24 y riesgo de bajas

Por Marianela De Emilio | Ing. Agr. Msc. Agronegocios – INTA CIEP

La cosecha 23/24 de maíz argentino avanza sobre casi 55% de la superficie y acumula casi 28 millones de toneladas, 60% del volumen proyectado en 46,5 millones de toneladas, según la Bolsa de Cereales de Buenos Aires. Los precios locales del maíz son los que menores bajas mostraron las últimas semanas, en un contexto internacional bajista. Tener en cuenta datos y tendencias para interpretar el movimiento del mercado y tomar decisiones.

En el gráfico a la izquierda puede verse que, de las más de 23 millones de toneladas compradas por la industria y exportación hasta el pasado 26 de junio, 15,5 millones tienen precio, quedando 7,6 millones de las toneladas comercializadas a fijar. De lograrse la cosecha proyectada, restan por levantar casi 19 millones de toneladas, lo que, sumado a la cosecha no comercializada y la comercializada a fijar, resulta en 31 millones de toneladas sin precio. Puede decirse que más de 66% de la cosecha 23/24 está expuesta al riesgo precio. Considerando la superficie pendiente de levantar, 3,3 millones de hectáreas, y que casi la mitad de la misma pertenece a zonas muy afectadas por chicharrita y enfermedades en la presente campaña, el riesgo que aún sigue vigente es respecto a los rendimientos que arrojen estas zonas. Los rendimientos promedio de la superficie por cosechar no debieran ser inferiores a 56,6 quintales por hectárea para alcanzar la cosecha proyectada, lo que permite rendimientos inferiores al actual promedio nacional en 69 qq/ha, pero superiores al promedio que hasta ahora logran algunas de estas zonas perjudicadas por plagas y enfermedades. Esto trae cierto sostén a los precios locales en el corto plazo.

En el gráfico a la derecha se observan los registros acumulados por fecha de inicio de embarque, es decir, los compromisos asumidos por la exportación con países compradores. El volumen total de registros de exportación resulta en 26,6 millones de toneladas, de las que la exportación ha comprado efectivamente 21,4 millones, es decir, para cumplir con estos contratos, deberán comprar al menos 5,2 millones de toneladas más. El volumen de maíz comprometido hasta fin de junio fue de 14,8 millones de toneladas, restan por ahora casi 12 millones de toneladas por embarcar desde julio a diciembre 2024. Según avancen las fechas de cumplimiento, la demanda exportadora deberá hacerse de la mercadería faltante para honrar sus compromisos, aportando leve presión de compra en el corto plazo.

Brasil, el gran exportador de maíz sudamericano, avanza sobre casi 94% de la superficie de cosecha de maíz de primera y 48% del maíz safriña, lo que resulta en un acumulado de 64 millones de toneladas, 56% de 114 millones de toneladas totales proyectadas por la CONAB. La cosecha brasilera, a pesar de sus retrasos al inicio de la temporada, logra adelantarse respecto a años anteriores, dejando menos dudas respecto al potencial productivo 23/24 del maíz brasilero, y, por tanto, menor incertidumbre de abastecimiento internacional para los meses entre julio y agosto, previo a la cosecha estadounidense, meses claves para la comercialización de maíz safriña desde Brasil y maíz tardío desde Argentina.

Por último, el maíz 24/25 en USA se observa en mejor estado que el año pasado a estas fechas, con un óptimo desarrollo. En cuanto a la superficie de siembra, si bien es inferior a la del año pasado, y es la cuarta más baja de la última década, sigue siendo de las superficies más grandes de los últimos 80 años. La cosecha estadounidense, cuyos rendimientos se definen en julio, sale al mercado a partir de septiembre, motivo por el que, hasta ese mes, Sudamérica lleva el liderazgo exportador de maíz.

Si se observan los precios locales del maíz disponible, viajaron durante lo que va del 2024, en rangos desde mínimos de U$S 160 a máximos de 200/TN, para perder las últimas dos semanas U$S -10/TN, pasando de U$S 185 a 175/TN, mientras en el mismo período el maíz estadounidense perdió U$S -21/TN pasando de U$S 181 a 160/TN, quedando por debajo del precio local, aún sin descontar retenciones.

Pasando a los precios actuales de exportación, Se observa que, mientras el maíz estadounidense, en el momento estacional de mejores precios, dos meses antes de la nueva cosecha, ofrece un FOB de U$S 180/TN, mientras Argentina ofrece U$S 183 y Brasil U$S 184/TN, lo que muestra presión bajista sobre Sudamérica, en la medida que la cosecha avance y la presión de venta tenga efecto.

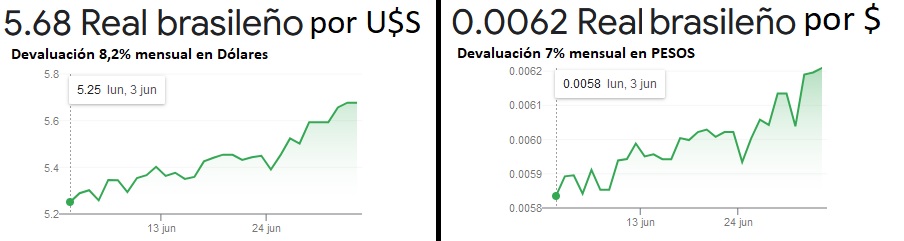

Considerando la actual devaluación del Real brasilero, aumenta la competitividad exportadora para el vecino país, dado que se requieren menos Dólares y menos PESOS argentinos para comprar Reales. Esto posiciona a Brasil con ventajas competitivas respecto de Argentina y Estados Unidos, lo que presionará a la baja en la medida que la oferta de maíz brasilero presione a la venta.

Por último, destacar que años con el nivel de oferta del presente 2024, han resultado en precios entre U$S 160 y 130/TN en Chicago, que en Argentina reflejaron rangos entre U$S 120 y 160/TN, lo que habría que considerar a la hora de tomar decisiones comerciales, con un disponible a U$S 175 y un futuro diciembre 2024 a U$S 180/TN.

Conclusiones: El contexto local, con el remanente de maíz por cosechar en Argentina y Brasil, sostiene diferencias positivas respecto al maíz estadounidense, pero la evolución bajista muestra condimentos que apuntan a sostener la presión de bajas en el mediano plazo, con posibles menores niveles de precios que los actuales. Considerar precios disponibles y futuros, junto a la proporción de la cosecha expuesta a riesgo de bajas, para avanzar en la comercialización 23/24 del maíz.

Por Marianela De Emilio | Ing. Agr. Msc. Agronegocios – INTA CIEP