Precios, Márgenes e Inversiones

Por Marianela De Emilio | Ing. Agr. Msc. Agronegocios – INTA CIEP

Los precios de los granos siguen en buenos niveles a nivel local, mientras los internacionales retoman un camino de bajas, al tiempo que los insumos recortan valor para la próxima campaña. ¿Cómo vienen los precios sobre los márgenes 23/24? Y ¿qué destino dar a las liquidaciones?

ü Precios y saldos 23/24

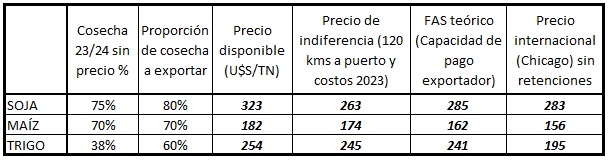

En el cuadro se observa la proporción de la cosecha 23/24 sin precio, y la proporción de cosecha que normalmente es exportada, en el caso de soja, como grano, harina y aceite, y en el caso de maíz y trigo, como grano. Se observa que soja y maíz, fuertemente dependientes del mercado internacional en lo que a demanda se refiere, tienen gran proporción de cosecha aún sin precio.

El precio disponible de soja, maíz y trigo supera al precio de indiferencia en campos alquilados, a distancias en torno a 120 kms. del puerto, es decir que los precios actuales resultan en márgenes positivos, después de pagar costos directos y alquiler. Los precios actuales de los tres granos, cuando se calcula la capacidad de pago del sector exportador, según los precios ofrecidos sobre la mercadería puesta sobre el buque (FOB), descontando costos e impuestos por llevarla desde el puerto argentino al buque, resultan muy inferiores en soja y maíz respecto al precio disponible, lo que significa que ambos granos están siendo pagados en sobre precio. Por último, en Chicago, cuando se descuentan retenciones, para comparar parcialmente con los precios locales, resultan muy inferiores a los precios disponibles según la pizarra Rosario, y, lo más inquietante, el precio de maíz Chicago sin retenciones resulta U$S -18/TN por debajo del precio de indiferencia local, el de trigo U$S -50/TN y el de soja apenas U$S 20/TN por encima. Esto significa que, de comenzar los precios locales a copiar a los internacionales, pasarían a resultar negativos los márgenes de trigo y maíz 23/24, mientras los de soja quedarían muy ajustados.

Significa que 38% del trigo, 70% del maíz y 75% de la soja argentina 23/24, están expuestos a bajas de precios, que recorten dramáticamente los márgenes agrícolas, haciendo desaparecer la renta potencial que hoy podría lograrse tomando los precios actuales.

Mientras estas proporciones están en juego, el corto plazo muestra a la oferta local, es decir, a los productores, como los que permiten que los precios locales se sostengan encima de los internacionales, pero el riesgo de bajas por presión internacional debe ser tenido en cuenta a la luz de los números. Basta que la demanda, los compradores, dejen de mostrar interés por mercadería que no aparece, para que los precios se desplomen.

Es verdad que la incertidumbre que percibe el sector agrícola parece no mermar en el horizonte local, sin embargo, el plano internacional tampoco ofrece garantías. Mientras Argentina entra en un rango de riesgo país que se ubica en la mitad de los máximos valores del 2023, Estados Unidos sostiene altas tasas de interés, aunque muestra voluntad de bajas en el corto plazo, pero aún el Dólar estadounidense se encuentra fortalecido, aportando estos componentes macroeconómicos presión bajista sobre las materias primas.

Las proyecciones globales de un freno en el crecimiento económico de las principales economías del mundo, debilita a la demanda, que no mejoraría la oferta de precios internacionales, sino más bien la empeoraría.

ü Inversiones hacia la 24/25

Bajar el nivel de exposición al riesgo de baja de precios, elevando las proporciones vendidas con precio, para lograr márgenes positivos, es una parte importante de las decisiones a tomar, así como lo es dar destino a esas liquidaciones.

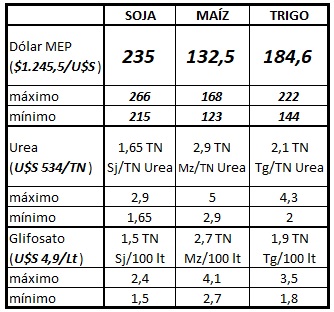

En el siguiente cuadro puede verse por un lado el rendimiento de las liquidaciones al precio disponible actual, a tipo de cambio MEP, y el máximo y mínimo rendimiento en MEP según fluctuaciones de precios disponibles y del tipo de cambio durante el primer semestre del 2024. Se observa que soja y maíz equivalen a precios MEP más cercanos a los pisos que a los techos logrados este año, mientras trigo se encuentra a mitad de camino de los extremos. Una brecha cambiaria en torno al 40% entre el tipo de cambio mayorista y MEP causa este achicamiento de precio en equivalente MEP. No obstante, invertir en activos que puedan ser cambiados por Dólares, permite además quedarse en dichos activos, por ejemplo, bonos soberanos, cuya tasa de interés en Dólares, permite mejorar el precio final logrado.

Por otro lado, se muestra, al precio actual de granos e insumos, poniendo como ejemplo la urea y el glifosato, el volumen de soja, maíz y trigo necesario para obtener una tonelada de urea y 100 litros de glifosato. También se muestra la máxima y mínima relación insumo/producto de este año. Se observa que se necesitan 1,65 toneladas de soja para adquirir una tonelada de urea, mientras hubo relaciones de compra durante el 2024 de hasta 2,9 toneladas de soja por tonelada de urea, siendo la actual, la mejor relación insumo/producto. Esto se observa también con glifosato, y se repite en los tres granos, mostrando que la actual relación insumo/producto es la mejor que se ha logrado este año. Por tanto, invertir en insumos permite buen rendimiento de las liquidaciones, para el nuevo ciclo productivo 24/25. La tasa de interés de esta inversión dependerá de la rentabilidad que se logre para la nueva campaña.

Conclusiones: El panorama global muestra precios de materias primas en baja, los precios locales aún se encuentran sostenidos, por falta de volumen de venta local, lo que lleva a la demanda a ofrecer precios por encima de su capacidad de pago. Liquidar a estos precios permite lograr márgenes positivos en relación a los costos de la 23/24. Las liquidaciones logran equivalentes MEP, si bien no en la mejor relación del año, pero sí con expectativas de sumar renta por intereses adquiridos a través de herramientas bursátiles como bonos soberanos. Liquidar y comprar insumos, permite las mejores relaciones insumo/producto del año, por lo que es una alternativa a priorizar a la hora de dar destino a las liquidaciones, siendo las ventas en canje cereal las más recomendables.

Quedar expuestos a bajas de precios y a pérdida de poder adquisitivo, sea en Dólares como en insumos, es un riesgo que habría que acotar a menores proporciones que las actuales, por el volumen de granos sin precio a nivel nacional.

Por Marianela De Emilio | Ing. Agr. Msc. Agronegocios – INTA CIEP