Suben tasas, se dispara el dólar

Por Salvador Di Stefano | Analista Económico y Director de AgroEducación

Cada suba de tasas incrementa el déficit del Banco Central, aumentan los pasivos monetarios y elevan la expectativa de un dólar alternativo a la suba.

¿Qué impacto ves en la suba de tasas?

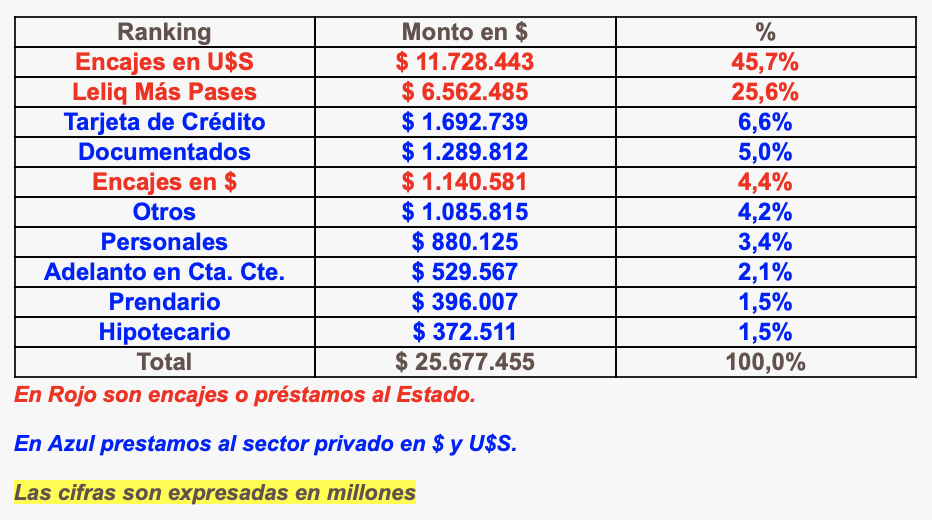

. – Sería interesante ver como es el crédito en Argentina, para ello hicimos un ranking, tomando la colocación de los dólares y pesos de los bancos en distintas categorías, ya sea que se coloque en el sector público, privado o bien encajes en el sistema.

El Estado se lleva todo el financiamiento

. – Es la suma de encajes legales más financiamiento, alguien que lea la nota puede no estar de acuerdo, pero la idea es ver hacia donde se dirige todo el dinero que llega al sistema.

Los ítems que muestran el financiamiento como los expresas

. – Están expresados en pesos, pero es la suma de financiaciones en pesos y dólares, el stock de dólares se toma al tipo de cambio oficial.

El sistema esta cuasi estatizado.

. – El Estado entre encajes y préstamos se lleva el 75,7% de los depósitos del sistema, y el sector privado sólo el 24,3%.

¿Cuál es el préstamo al sector privado con mayor peso?

. – Financiamiento de tarjeta de crédito, es un préstamo de corto plazo. Le sigue en importancia documentados y más atrás el rubro otros que incluye el cambio de cheque.

¿El peso de los préstamos prendarios e hipotecarios es muy bajo?

. – No hay fondeo de largo plazo, el 84% de los depósitos a plazo fijo son a 30 días. Esto implica que los créditos a largo plazo son y serán inexistentes. Por otro lado, debemos tener en cuenta que del total de depósitos del sistema el 57% son depósitos en cuenta corriente y caja de ahorro, mientras que el 43% son depósitos a plazo fijo.

¿El sistema financiero está al servicio del Estado?

. – Correcto, los encajes en dólares se utilizan para mostrar reservas más elevadas, los encajes en pesos son mínimos y es dinero a costo cero inmovilizado en el Banco Central. Las leliq y pases son regularizadores de la cantidad de dinero emitido, se absorben pesos pagando una tasa de interés sideral del 69,5% anual, los intereses no se pagan y se capitalizan por lo tanto es una bola de nieve que crece a un ritmo exponencial.

¿Un ejemplo?

. – En los últimos 12 meses el stock de leliq y pases creció a una tasa del 75,5% anual, y durante todo el año 2021 la tasa fue del 37%, comenzando a subir a partir de enero del año 2022.

¿Con las tasas actuales tendremos una suba muy importante?

. – Correcto, el gobierno al subir la tasa de interés se está pegando un tiro en el pie.

¿Me lo explicas mejor?

. – En cualquier país del mundo subir la tasa de interés implica dos cosas. En primer lugar, los ahorristas tendrán una mayor preferencia por el ahorro y menos por el consumo, esto atempera las expectativas inflacionarias. Por otro lado, si sube la tasa de interés los agentes económicos dejaran de endeudarse y trataran de financiarse con capital propio, por ejemplo, liquidando stock.

¿Qué sucede en Argentina?

. – Cuando suben la tasa de interés como ahora, el 69,5% anual es poco atractivo para los ahorristas, nadie venderá dólares para colocarse en tasa cuando saben que en los meses sucesivos la inflación puede seguir aumentando. Por ejemplo, para septiembre estamos proyectando una inflación de los últimos 12 meses en torno del 80% anual, y para futuro del 100% anual. Si siguen subiendo la tasa en forma timorata nadie cambiara dólares para pasarse a pesos. Por otro lado, los préstamos al sector privado suman 10,6% del PBI, por ende, el efecto de la suba de tasas en el conjunto de la economía es muy bajo.

¿Qué sucede con los préstamos al Estado?

. – Del total de financiaciones que hay en Argentina, 6,5 billones son préstamos al Estado a una tasa del 69,5% anual para las leliq y 64,5% para los pases. Los préstamos al sector privado son 6,3 billones, esto implica que el más perjudicado por la suba de tasas es el Estado

Se pegan un tiro en el pie

. – Correcto, toda suba de tasas en Argentina afecta más al sector público que al sector privado.

¿El sector público puede pagar los intereses de las leliq más pases?

. – Al mes de junio del año 2022 el déficit fiscal del sector público tomando los últimos 12 meses era de $ 2,8 billones, mientras que el pago de intereses de las leliq más pases sumaba en 12 meses $ 1,6 billones. Con la nueva progresión de tasas creemos que en breve el pago de intereses de leliq y pases será más elevado que el déficit fiscal, por ende, esta deuda es impagable, y en algún momento tendremos que licuar esta deuda.

¿Cómo se licua?

. – Devaluando, lo que no puedas pagar en algún momento lo tenes que licuar con una devaluación.

Conclusión

. – Las reservas brutas del gobierno se ubican en U$S 37.014 millones, no tenemos a la vista un fuerte ingreso de dólares inmediato, más bien es dinero que ingresa y sale, recircula. El FMI nos aporta dinero para pagar su deuda. Las exportaciones nos aportan dólares que se van con importaciones de bienes y servicios, también salen dólares para pagar deuda e intereses. No sobra nada, esto implica que las reservas podrían seguir siendo escasas.

. – El gobierno no puede lograr superávit fiscal, con lo cual está condenado a emitir o financiarse con el mercado, esto alimenta más la recesión, ya sea por la escasez de crédito al sector privado, como una mayor inflación que le quita poder adquisitivo al salario.

. – El Banco Central tiene una deuda en Leliq y pases muy elevada, que capitaliza todos los meses, esto implica que esta deuda podría duplicarse a un año, implicando una deuda de 13,0 billones de pesos. Si le sumamos una base monetaria que crezca a un ritmo similar tendríamos 8,0 billones de pesos. Esto implicaría pasivos monetarios de 21,0 billones. Si las reservas se mantendrían en los niveles actuales el dólar de equilibrio se ubicaría en $ 568 a un año vista.

. – El problema no somos los que informamos, el problema es que tanto la Tesorería como el Banco central generan déficit que no pueden financiar. Tampoco procuran un cambio estructural para tener superávit.

. – Técnicamente no estamos en recesión, pero cuidado que en los próximos trimestres podríamos comenzar a mostrar resultados negativos. Para el tercer trimestre del año 2022 se espera una mejora del 3,4% del PBI, para el cuarto trimestre del año 2022 caemos el 1,1%, mientras que para el primer trimestre del año 2023 se proyecta una baja del 3,2%, esto implica que entraremos en la campaña electoral de las elecciones 2023 en recesión.

. – Hay que tener presente que entramos en un año de sequía, las cosechas no serán muy buenas, faltará trigo y maíz, que son productos que consumimos, y nos sobraría soja que no la consumimos. Esto implica que los precios podrían crecer más de lo esperado, por ello nuestras proyecciones de inflación a un año vista están en los tres dígitos.

.- No hay forma de evitar una devaluación importante del peso a mediano plazo, tenemos déficit fiscal y cuasifiscal, no hay inversión, están cerrada las importaciones, y las exportaciones serán bajas, la inversión dice ausente y el consumo está en baja con salarios que llegan a una quincena. Lo mejor es apostar por activos, si no tenes claro que activos comprar, armar un mix de plazo fijo ajustado por inflación y dólar.

Por Salvador Di Stefano | Analista Económico y Director de AgroEducación