USDA, fondos de inversión, brecha y coberturas

Por Marianela De Emilio, Ing. Agr. Msc. Agronegocios – INTA Las Rosas

Mientras el USDA no trae mayores cambios para la oferta y demanda de granos en el mundo, queda la pregunta de cuanto de la sequía de Estados Unidos y Sudamérica están tomando en las proyecciones de trigo, soja y maíz 22/23, esto hace que los balances stock/consumo aún se vean muy buenos, y con bajo riesgo de falta de oferta. Pero hay números que nos condicionan mucho más que los del USDA, por tanto, hagamos un repaso de la evolución del stock/consumo de granos de las últimas décadas, veamos el estado de situación entre las decisiones de los grandes fondos de inversión los últimos dos años, la evolución de precios y el resultado local en materia de brecha cambiaria.

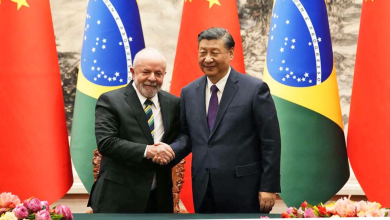

- USDA y relación stock/consumo:

En el gráfico vemos las mínimas relaciones stock/consumo para trigo, soja y maíz, y las proyecciones para la actual campaña 22/23. Tenemos para soja y maíz una relación que supera el 25%, es decir que se proyecta quedará un saldo superior a un cuarto de lo que se necesita consumir en el mundo, mientras para trigo se proyecta más de un tercio de stock final mundial, en función de lo que se necesita. Las proporciones no se ven dramáticas como para sostener un mercado alcista, aunque para trigo y maíz, vale la pena decir que esta relación cambia drásticamente cuando quitamos China de la ecuación, pasando a ser inferior al 20% para ambos cultivos. Los cereales este año seguirán en la mira, trigo con más tranquilidad porque ya se sabe las recuperaciones de muchos países exportadores, mientras que soja y maíz seguirán palpitando al son de los pronósticos de corto y mediano plazo para el continente americano. A los anuncios del USDA se le suman las proyecciones de Brasil, dadas a conocer por la CONAB la semana pasada, con volúmenes de soja y maíz 22/23 récord, en línea con las del USDA, lo que aporta fuerza bajista de mediano plazo.

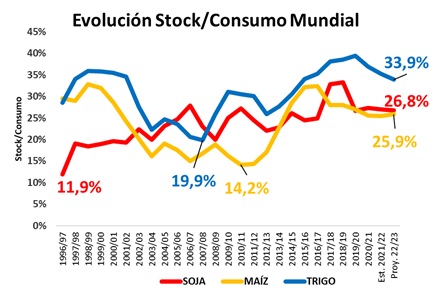

- CFTC y posición neta de fondos de inversión:

Como normalmente el mercado va más rápido que las instituciones y sus proyecciones, veamos que hacen los fondos de inversión, y como responden a las últimas novedades del mundo. En el gráfico vemos que maíz y el complejo sojero (grano, harina y aceite) muestran un balance positivo en las últimas semanas, con más compras de contratos que ventas, volviendo a sumar expectativas alcistas en el corto plazo. La situación climática estadounidense es parte de estas subas, y además las expectativas de reactivación económica en USA. El trigo, a diferencia de los anteriores, recorta posiciones compradas, pasando a un balance negativo, donde las ventas superan a las compras. La recuperación de varios países exportadores en materia productiva y los acuerdos de Rusia y Ucrania, son los condimentos más bajistas en el corto plazo. El USDA muestra expectativas que lateralizan los mercados de los tres granos, pero los fondos suman compras para soja y maíz. Posiblemente no se vuelva a precios récord, pero Sudamérica marcará el rumbo de precios a partir del mes que viene.

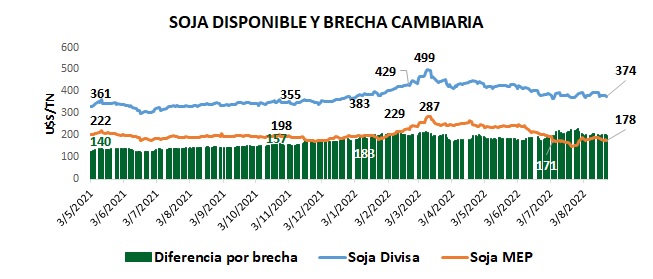

- Brecha cambiaria en el mercado local:

A nivel local, mirando tasas y disposiciones del gobierno, todo nos hace demorar decisiones comerciales, especialmente de liquidación. Tenemos en los siguientes gráficos la relación de precios de soja y maíz disponible según la pizarra de Rosario, en su equivalente al tipo de cambio Dólar mayorista y MEP. En soja vemos la evolución del disponible desde mayo del 2021, sus máximos de marzo 2022, y los actuales U$S 374/TN, mientras al tipo de cambio MEP, apenas alcanza U$S 178/TN, es decir, menos del 48% del precio observado al tipo de cambio oficial. La brecha entonces supera el 100%, y lo que se pierde en el pozo de la brecha es más de lo que queda en nuestros bolsillos. Esto sigue demorando liquidaciones, a pesar de la recuperación del disponible en el corto plazo.

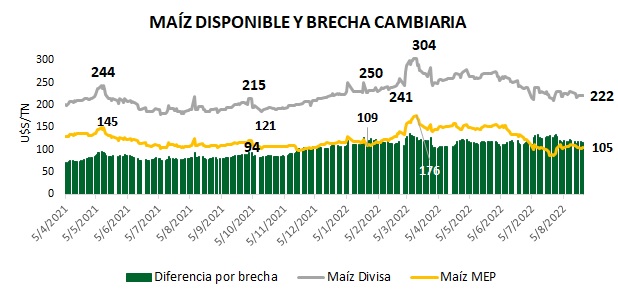

En maíz, el más liquidado de los dos granos para la campaña 21/22 y la futura 22/23, muestra un disponible a U$S 222/TN según el tipo de cambio oficial, mientras el equivalente MEP resulta en U$S 105/TN, 47% del precio disponible al oficial.

Dado el saldo a comercializar de soja y maíz 21/22, 48% y 30% respectivamente, se recomienda evitar preciar a estas brechas y manejar las liquidaciones midiendo el rendimiento financiero de las mismas.

- Cobertura de precios:

La brecha es una variable imposible de manejar de parte de nuestras decisiones comerciales en el mediano plazo, pero los precios en Dólares, al tipo de cambio oficial, si podemos considerarlos, para cubrirnos de posibles bajas en el mercado internacional, como ha ocurrido los últimos dos meses.

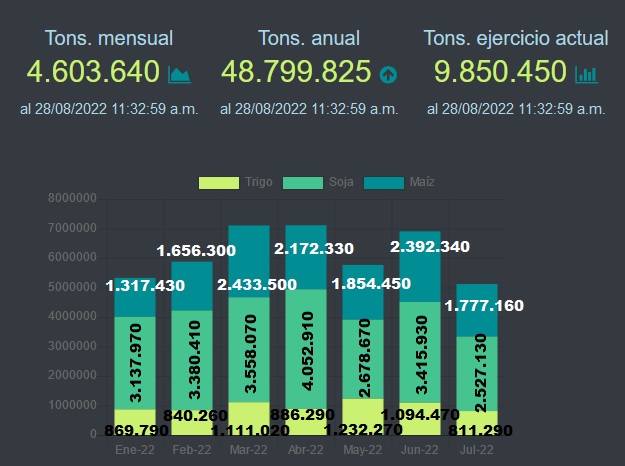

En el gráfico se observa el volumen de trigo, soja y maíz operado en el Mercado a Término MATBA ROFEX desde enero de este año. Vemos que, en soja, desde enero a abril se operaron volúmenes ascendentes cada mes, mientras bajó abruptamente en mayo, mes de plena cosecha y vencimiento del contrato mayo 22. El menor número de contratos operados en mayo podría indicar que no hubo el mismo interés en cubrir precios de la cosecha 21/22 más allá de mayo, respecto del interés en cubrir hasta mayo22. Recordemos que mayo ofreció excelentes precios, y que las bajas más importantes ocurrieron a partir de junio 22. Por tanto, quienes sumaron coberturas a julio, septiembre, noviembre 22 y enero 23, lograron evitar el fuerte recorte de precios que ocurrió entre junio y julio. Hoy, terminando agosto, tuvimos algunas mejorías de precios, y, aunque no volvimos a niveles que superan U$S 400/TN en los futuros nombrados, vale la pena pensar en cubrir precios para el saldo de soja 21/22, sumando a los futuros palancas alcistas con opciones, que, aunque suelen tener poca liquidez, están disponibles y siguen desarrollándose. Para los futuros de soja 22/23, con un diferencial de precios inferior a U$S -30/TN por debajo de los futuros 21/22, considerar un mercado internacional que mira subas, pero también prevé cosechas suficientes desde USA y buenas perspectivas para Brasil. De afianzarse esta idea, los precios sumaran fuerza bajista en el corto y mediano plazo.

En cuanto a maíz, tenemos menores volúmenes operados en soja, a pesar de, como vimos más arriba, los altos volúmenes operados en el mercado físico. En el caso de este cereal, los precios para el saldo de maíz 21/22, así como para el futuro abril 23, para la cosecha temprana 22/23, ofrecen valores muy por encima del disponible, según la pizarra de Rosario, aunque, considerando el estrecho saldo a comercializar hasta la nueva cosecha, se recomienda cubrir con opciones, sin comprometer entrega de mercadería, y buscar negocios directos con el consumo local, para mejorar la oferta de precios en el corto plazo. Quienes prefieran guardar maíz y cubrir precios de una proporción de la 22/23, usar futuros y compra de opciones CALL para tener una herramienta que permita capturar subas en caso que ocurran. Los empresarios que operan desde el consumo, comprar CALL para maíz abril 23, previendo posible oferta escaza local, por sequía y poco saldo de maíz 21/22.

Por último, el trigo, si consideramos cosechas en torno a 20 millones de toneladas, proporcionalmente con soja y maíz, cuyas cosechas más que duplican ese volumen, su nivel de coberturas en el MATBA-ROFEX no es tan bajo, no obstante, se observa que las bajas precios de junio y julio trajeron cierre y no apertura de nuevos contratos. La recomendación para trigo, considerando que el 21/22 ya está casi totalmente comercializado, y el 22/23 se encuentra muy amenazado por el clima local, evitar sumar coberturas de precios por más del 30% de lo que se espera cosechar, y, con precios futuros desde el noviembre 22, en torno a U$S 270/TN, sacar cuentas de rentabilidad potencial según cosecha esperada y este menor nivel de precios, para evaluar aciertos y desaciertos en las ventas anticipadas realizadas hasta mayo del corriente año.

Conclusiones: El mercado internacional muestra estabilización en materia de oferta global de granos, según el último informe del USDA, relativa fuerza alcista de precios para soja y maíz según los movimientos de los fondos de inversión, que salen a la compra de contratos. A nivel local, con el clima que sigue amenazando y un contexto financiero y monetario complejo, la prioridad para la venta, en caso de mejorar las condiciones de brecha, es soja, en segundo lugar, maíz, y evitar avanzar con trigo 22/23 en la medida que las estimaciones de rendimiento a campo muestren riesgo de recorte. El disponible no alienta a liquidar, pero miremos los futuros 22/23 y busquemos coberturas flexibles en momentos de subas.

Por Marianela De Emilio, Ing. Agr. Msc. Agronegocios – INTA Las Rosas