Ventas y coberturas para promediar alto

Como se viene tratando por los últimos meses, estamos en zonas de precios récord, frente a un contexto de conflicto que trae interrogantes respecto a la duración del mismo, y a la posición en la que permanecerán o se reubicarán los precios de los commodities en el corto y mediano plazo.

Precios récord: En los gráficos de Chicago, puede verse el precio promedio mensual de las últimas dos décadas para los tres granos. Esta es la segunda vez en la historia que los precios llegan a estos niveles y, como vemos en los gráficos, no fueron precios que pudieron sostenerse por más de dos meses, motivo por el que se sigue insistiendo en la toma de decisiones, no solo del disponible, sino de toda la 21/22.

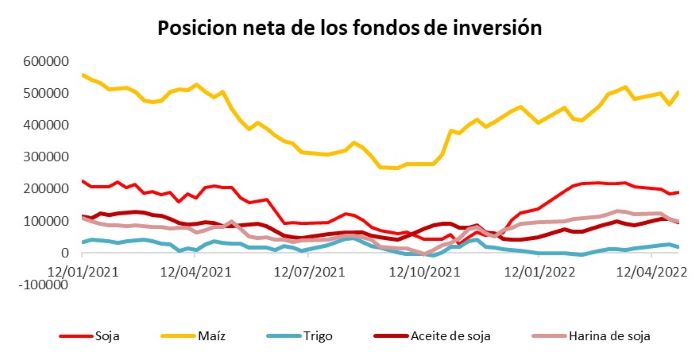

Posiciones de los fondos: Sumamos a los precios internacionales, las posiciones netas de los fondos de inversión, es decir, el resultado de restar a los contratos comprados, los vendidos, que resulta positivo, porque hay mayor volumen de compras que de ventas, con expectativas de subas, para capturar ganancias por vender a precios más altos esas compras. Desde octubre de 2021 los contratos de maíz (línea amarilla) sumaron compras, y a pesar de toma de ganancias que generan los picos hacia abajo, vuelve a sumar compras y sigue en volúmenes record de contratos comprados. En cuanto a soja, aceite y harina de soja (línea roja, bordó y rosa), desde enero 2022 sumaron compras y se sostienen en altos volúmenes comprados, que podrían traducirse en ventas y toma de ganancias, que causarían fuertes bajas, ante cualquier novedad que revierta el actual panorama de oferta ajustada y demanda sostenida. En cuanto a trigo, cereal que por años tuvo posiciones netas negativas, con más ventas que compras, por apostar a la baja, se sostiene en zona positiva por más de un año, aunque es el cereal que menos volumen de contratos netos comprados muestra, no obstante, de los tres, es el cereal con más fuerza en sostén alcista muestra.

Decisiones comerciales hasta ahora: Dado que trigo 21/22 solo dispone de 2,5 millones de toneladas por comercializar, y sus precios se sostuvieron altos para los meses de ventas, se estima buen precio promedio final para quien haya producido y comercializado más del 80% del cereal. EN cuanto a soja y maíz, granos que han sido comercializados con precios en 12,6% para soja y 36% para maíz, veamos los detalles de precios de ventas semanales y precios.

Soja 21/22, que aún está siendo cosechada, muestra desde mediados de marzo a la fecha altos volúmenes de ventas semanales con precio, lo que refleja fuertes liquidaciones con el avance de cosecha. Resta más de 87% de la soja 21/22 por preciar, y estamos en las zonas de precios récord comentadas. Planificar y cubrir ventas por 60% del volumen de cosecha, dejando solo 30% sin precio o cobertura de precios, es lo que se recomienda frente a este panorama, que es incierto, y que muestra precios históricos para capturar. En maíz se observa mayor avance en las liquidaciones, con 36% de cereal con precio, decimos que debiera avanzarse sobre 35% más de precio y cobertura de precios.

Decisiones comerciales desde ahora: Poner precio a soja y maíz julio, septiembre, y hacia fin de año, con los precios futuros actuales, que, como se detalla en los informes privados del jueves, tienen sostén en estos niveles de precios. Poder preciar mercadería física hacia los meses por delante, fijando precios en Dólares, considerando que las salidas de capital de cada empresa no pueden hacerse todas en el corto plazo, sino que responden a un flujo de fondos, es lo que debe llevarnos a planificar ventas y poner precio al saldo por comercializar de soja y maíz 21/22, aunque no se haya terminado la cosecha.

Conclusiones: Soja 21/22 en torno a U$S 430/TN, maíz 21/22 en torno a U$S 270-260/TN y trigo 22/23 de U$S 370/TN, son precios a tomar, en soja y maíz por el 70% de la cosecha, en trigo por el equivalente a los costos de implantación 22/23.

Considerar además las herramientas financieras, que repasaremos la semana que viene, para tomar decisiones comerciales atadas a gastos, inversiones y herramientas financieras que ofrezcan tasas de interés más altas que las que ofrece el Dólar por devaluación.

Por Marianela De Emilio | INTA Las Rosas y Docente AgroEducación